3 ндфл статья. Информация о налоговой декларации. Что нужно знать

Если Вам необходимо заполнить декларацию 3-НДФЛ и подать за 3 года, Вы можете это сделать на сайте Налогия в интернет-программе для заполнения деклараций 3-НДФЛ. Вам необходимо только ответить на простые и несложные вопросы, которые Вам задаст программа. В каждой декларации Вы указываете свои доходы и расходы того года, который соответствует году Вашей декларации. Начинать заполнение декларации 3-НДФЛ следует с того года, в котором возникло право на вычет (но не более 3-х предыдущих периодов).

Имущественный вычет за 3 года

По общему правилу право на имущественный вычет возникает в год приобретения жилья. В случае, если Вы приобрели квартиру в 2018 году, то и вычетом Вы можете воспользоваться в отношении доходов, которые получите в этом году.

В некоторых случаях возможно получение вычета в отношении расходов на приобретение жилья за 3 предыдущих года. Например, если Вы купили квартиру в 2012 году, и решили подать декларацию в 2018 году, Вы вправе оформить декларацию 3-НДФЛ за все годы, начиная с 2012 года. Но так как, возврат излишне уплаченного налога предусмотрен только за три последних налоговых периода (года), то в 2018 году для возврата налога можно заявить вычет только в отношении доходов за 2015, 2016 и 2017 годы.

Заполнение декларации 3-НДФЛ начинайте с более раннего периода - с 2015 года. Затем, если Ваших доходов недостаточно для того, чтобы использовать весь вычет за 2015 год, Вы переносите остаток вычета в следующую декларацию 3-НДФЛ, за 2016 год, и так далее.p>

К общему правилу имеются исключения. Налоговое законодательство позволяет пенсионерам переносить остаток вычета не только на последующие периоды, но и на предыдущие (не более трех периодов). Порядок предоставления вычета при покупке жилья пенсионером зависит чаще всего от наличия дохода, который облагается налогом. Так как пенсия не облагается НДФЛ, в большинстве ситуаций получить имущественный вычет пенсионеру при покупке квартиры можно только при наличии других источников доходов, облагаемых НДФЛ. Такими источниками являются не только заработная плата, но и любой налогооблагаемый источник дохода, например, доходы от аренды жилья, продажи имущества.

Таким образом, если право на получение вычета у пенсионера наступило в 2017 году (при приобретении недвижимости по договору долевого участия право на вычет наступает с момента оформления акта приема-передачи квартиры, в других случаях с момента регистрации права собственности на жилье), он может вернуть налог за год, в котором наступило право на вычет (2017 год) и еще за три налоговых периода (2016, 2015, 2014 годы), предшествующих году, в котором образовался переносимый остаток вычета.

Другие налоговые вычеты (социальный, инвестиционный) можно получить только в отношении доходов тех налоговых периодов, в которых у Вас имелись расходы, которые предусматривают такие вычеты. Заполнить декларацию 3-НДФЛ и подать за 3 года можно и в отношении таких вычетов.

Например, если Вы в 2018 году вспомнили, что в 2015 году Вы оплачивали лечение зубов или другие медицинские услуги, а в 2016 и 2017 годах оплачивали платные занятия Вашего ребенка в школе, то Вы можете в отношении таких расходов заявить налоговый вычет и вернуть налог.

Составление декларации 3-НДФЛ

Форма налоговой декларации 3-НДФЛ меняется практически ежегодно. Поэтому при оформлении декларации 3-НДФЛ для подачи за 3 года Вам потребуется использовать бланки, соответствующие отчетному году. То есть на бланке, который был предусмотрен для отчетности за 2015 год оформляете Вашу декларацию за 2015, на бланке за 2016 год - декларацию за 2016 год и т.д.)

Заполняя заявления на возврат суммы излишне уплаченного налога в отношении каждого налогового периода (года) рекомендуем указывать последовательную нумерацию заявлений. Не принципиально, какое из заявлений о возврате налога будет первым. Это может быть заявление о возврате налога за 2017 год, а может и за 2015.

Необходимые документы для получения налогового вычета за 3 года

Для получения налоговых вычетов помимо декларации 3-НДФЛ Вам потребуется представить в налоговый орган документы, подтверждающие Ваше право на вычеты.

Если Вы получаете вычет на обучение, то такими документами будут: договор, документы, подтверждающие оплату, лицензия образовательной организации. Расходы на приобретение квартиры могут подтверждаться договором купли-продажи, договором на ипотечный кредит, распиской продавца о получении денег и т.п.

При подаче декларации 3-НДФЛ лично в налоговый орган при себе необходимо иметь удостоверение личности (для граждан РФ это паспорт) и оригиналы документов, приложенных к декларации, для их сличения с копиями специалистом налоговой инспекции. Если декларацию и документы Вы будете направлять по почте, то из оригиналов прилагаете только полученные специально для вычета справки: 2-НДФЛ, справка об уплаченных процентах по ипотечному кредиту, справка медицинской организации установленной формы об оплате медицинских услуг и т.п.). Иные документы прилагаются в копиях. Заверять такие копии не требуется. Заметим, налоговый орган вправе затребовать у Вас оригинал документа для удостоверения соответствия копий подлинникам.

При подачи декларации 3-НДФЛ через Интернет или личный кабинет налогоплательщика Ваши документы будут заверены Вашей электронной подписью.

Способы заполнения и сдачи декларации

Декларации 3-НДФЛ можно подать за 3 года в налоговый орган следующими способами:

- Сдать лично по адресу Вашего места жительства (этот адрес указан у Вас в паспорте).

- Отправить по почте.

- Направить через Интернет с помощью нашего сайта , а также через личный кабинет налогоплательщика.

По почте налоговая декларация направляется письмом с описью вложения. Для этого подготовьте опись вложения (ниже есть шаблон в двух форматах), распечатайте ее в двух экземплярах и подпишите оба экземпляра.

На почте работник почты проставит на обоих экземплярах описи штамп и свою подпись и положит один экземпляр описи в конверт с декларацией. Один экземпляр описи останется Вам, и с его помощью Вы сможете при необходимости подтвердить, что Вы отправили декларацию и когда Вы ее отправили.

Дополнительно, Вы можете отправить декларацию с уведомлением о вручении получателю (то же письмо с описью и с уведомлением). В таком случае у Вас будет дополнительное доказательство того, что декларация получена налоговым органом.

По почте Ваша декларация может быть направлена другим лицом, никакой доверенности для этого не требуется. Однако декларацию и опись вложения Вы должны подписать лично.

С помощью нашего сайта Вы можете легко и просто, ответив на несложные вопросы, заполнить и скачать, а затем декларацию 3-НДФЛ подать за 3 года в налоговую инспекцию как в бумажном виде, так и в электронном, воспользовавшись нашей услугой "Подать онлайн". В процессе заполнения и после доступны консультации специалиста по телефону и в чате нашего сайта. Вы также можете воспользоваться услугой "Под ключ", при которой мы заполним и подадим Вашу декларацию 3-НДФЛ в налоговый орган в электронном виде.

Разделы:

Декларация 3-НДФЛ: в каких случаях ее нужно заполнять?

Одновременно в законодательстве прямо определено, когда незарегистрированные в качестве ИП физлица должны подавать декларацию 3-НДФЛ. Эта обязанность возникает, если гражданин получил следующие виды доходов ():

- вознаграждение от физлиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых и гражданско-правовых договоров, включая доходы по договорам найма или договорам аренды любого имущества;

- от продажи имущества и имущественных прав;

- от источников, находящихся за пределами России;

- выигрыши, выплачиваемые операторами лотерей, распространителями и организаторами азартных игр;

- вознаграждение, выплачиваемое наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

- доходов в денежной и натуральной формах в порядке дарения;

- доходов в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций;

- других доходов, при получении которых не был удержан налог налоговыми агентами, за исключением доходов, сведения о которых представлены налоговыми агентами в порядке, установленном , .

В налоговых декларациях необходимо указать:

- все полученные в налоговом периоде доходы, если иное не предусмотрено ;

- источники выплаты доходов;

- налоговые вычеты;

- суммы налога, удержанные налоговыми агентами;

- суммы фактически уплаченных в течение налогового периода авансовых платежей;

- суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода ().

При этом в декларации можно не указывать:

- доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со (за исключением доходов, указанных в и );

- доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных ().

МАТЕРИАЛЫ ПО ТЕМЕ

С примерами заполнения налоговой декларации по налогу на доходы физических лиц (Форма 3-НДФЛ) ознакомьтесь в подготовленном экспертами компании "Гарант"

По общему правилу, перечисленные лица обязаны подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию в срок не позднее 30 апреля года, следующего за истекшим (а уплатить налог – не позднее 15 июля года, следующего за истекшим ().

Вместе с декларацией подаются документы, подтверждающие доходы и расходы налогоплательщика. Это, в частности, справки о доходах по форме , которую по требованию обязан выдать работодатель или любая другая организация – источник дохода.

Суммы доходов, вычетов и суммы налога, которые были удержаны налоговым агентом, из справки по форме налогоплательщик переносит в декларацию 3-НДФЛ.

Штраф за неподачу декларации составляет 5% неуплаченной суммы налога за каждый месяц со дня, установленного для ее представления, но не более 30% указанной суммы (). Минимальный размер штрафа – 1 тыс. руб.

Как составить декларацию

Заполнить налоговую декларацию по можно различными способами. Так, необходимые сведения можно внести от руки либо на компьютере, в том числе в подготовленную в формате.pdf форму декларации при помощи программы Adobe Acrobat Reader. Если форма заполняется вручную, ее поля необходимо заполнять заглавными печатными символами, а при отсутствии какого-либо показателя в ячейках проставляется прочерк. Вносить исправления в поля декларации нельзя!

Также для заполнения декларации можно воспользоваться программой "Декларация", размещенной на официальном сайте ФНС России в разделе "Программные средства" – "Декларация". Программа позволяет автоматически формировать налоговые декларации по и . При внесении данных программа проверяет их корректность, а также рассчитывает необходимые показатели, проверяет правильность исчисления вычетов и суммы налога, формирует готовый документ для предоставления в налоговый орган. Получившийся файл с декларацией в формате.pdf можно либо распечатать и сдать в налоговую инспекцию (в том числе направить по почте), либо отправить в налоговый орган через "Личный кабинет налогоплательщика".

Кроме того, заполнить и представить декларацию в налоговый орган в электронном виде можно с помощью специального сервиса на сайте ФНС России "Заполнение и представление в электронном виде налоговой декларации ". Этот сервис позволяет заполнить в режиме онлайн и экспортировать заполненную декларацию в файл формата.xml для представления в электронном виде. Также при помощи сервиса можно подписать усиленной квалифицированной электронной подписью и направить в налоговый орган как саму декларацию, так и скан-копии сопроводительных документов. Подписать электронной подписью и направить в налоговый орган при помощи сервиса можно декларацию, сформированную с помощью программы "Декларация" и других программных средств. Правильно составить налоговую декларацию вам также поможет , подготовленная экспертами компании "Гарант".

Как подавать декларацию

В соответствии со декларация может быть представлена налогоплательщиком в налоговый орган:

- лично или через его представителя,

- в виде почтового отправления с описью вложения,

- в виде электронного документа или через личный кабинет налогоплательщика на сайте www.nalog.ru.

Подача декларации лично или через представителя, чаще всего, отнимает определенное время. При передаче декларации в электронном виде, в том числе через личный кабинет налогоплательщика, посещать инспекцию как правило необходимости нет: файл обмена формируется автоматически на основе утверждаемого ФНС России электронного формата. Для представления декларации в электронном виде налогоплательщик должен иметь электронную подпись, выданную специализированным удостоверяющим центром. А при подаче декларации через личный кабинет в налоговой инспекции предварительно нужно будет получить регистрационную карту с учетными данными пользователя личного кабинета. Этот способ подойдет тем, кто планирует подавать декларации регулярно.

Для однократной сдачи декларации лучше всего подходит направление ее в виде почтового отправления. Почтой декларацию следует отправлять ценной бандеролью с описью вложения и уведомлением о вручении. Датой сдачи будет являться дата на почтовом штампе о приеме бандероли, поэтому отправить декларацию можно даже в последний день срока сдачи.

ТКС (через интернет). Но стоит учитывать, что каждый случай индивидуален, и какой-либо способ может быть неприемлем. Например, через телекоммуникационные каналы связи нельзя послать подтверждающие документы к декларации на имущественный вычет. Общие правила заполнения

- При заполнении используются чернила синего или черного цвета.

- Если декларация выводится на принтер, то возможна только односторонняя печать.

- Не должно быть исправлений и зачеркиваний.

- При скреплении и распечатывании декларации штрихкоды и все данные не должны быть деформированы или утрачены.

- Для каждого показателя отведено свое поле с определенным количеством ячеек.

- Все денежные суммы указываются в рублях и копейках, кроме сумм доходов в иностранной валюте до их пересчета в рублевый эквивалент.

- Сумма налога указывается в рублях, копейки округляются (до 0,5 руб.

Заполняем сами налоговую декларацию 3-ндфл

Особенно внимательно необходимо относиться к заполнению декларации 3-НДФЛ.

- Что нужно знать

- Где получить справку 3-НДФЛ

- Способы оформления декларации

Наличие ошибок или каких-либо несостыковок может привести к проверкам со стороны налоговой службы. Чтобы избежать возникновения ошибок, а также возвращения декларации рассматриваемого типа на доработку, необходимо в обязательном порядке ознакомиться с законодательством, регламентирующим этот момент. Лучше всего взять форму 3-НДФЛ непосредственно в самой налоговой инспекции, либо воспользоваться специализированной программой с уже заготовленным заранее бланком.

Порядок подачи отчетности Подавать 3-НДФЛ необходимо в налоговый орган по месту регистрации организации или прописки физического лица.

Как заполнить декларацию 3-ндфл

Важно

Соответствующие изменения вносятся и в программу. При помощи такой программы декларацию можно заполнить достаточно быстро и безошибочно. Заполнение 3-НДФЛ в специализированных коммерческих компаниях Предприниматели, которые привыкли доверять профессионалам, скорее всего, обратятся для заполнения 3-НДФЛ в специализированную компанию. Такие фирмы могут предоставлять разные варианты сервиса: консультирование при самостоятельном заполнении 3-НДФЛ, проверка уже заполненной декларации, заполнение 3-НДФЛ без участия предпринимателя, заполнение 3-НДФЛ и сдача ее в налоговую инспекцию.

Соответственно и цена услуг зависит от того, что именно осуществляет фирма – простую консультацию или полностью берет на себя всю ответственность за сдачу декларации.

Как заполнить декларацию 3 ндфл на сайте фнс

Время подачи декларации зависит от цели её формирования:

- для декларирующих свои доходы лиц срок подачи – не позднее 30 апреля;

- сроки подачи заявления отсутствуют для лиц, которым требуется налоговый вычет по причине приобретения имущества, лечения, обучения.

Для второго случая имеются некоторые ограничения. Величина их составляет 3 года. Данный срок не указывается в законодательстве прямо, но желательно соблюсти его во избежание различного рода задержек и проблем в процессе перерасчета вычета. Если декларация 3-НДФЛ не была подана вовремя, то налоговая служба имеет полное право наложить штраф в размере 5% от неуплаченной суммы за каждый месяц – полный или неполный.

Данный момент регламентируется ст.№119 НК РФ. Причем минимальная сумма штрафа составляет 1 тыс. руб., а максимальная – 30% от всей суммы налога.

Правила заполнения налоговой декларации 3-ндфл

Внимание

Помимо официального приложения имеется множество различных программ от сторонних разработчиков. Специализированные организации Оформить 3-НДФЛ также могут специальные организации. Сегодня довольно большое количество различного рода компаний предоставляют бухгалтерские услуги.

Если заполнить декларацию необходимо всего один раз и по каким-то причинам лицо не может осуществить данное действие самостоятельно, допустимо поручить такую работу сторонней организации. Важно лишь не стать жертвой мошенников и обращаться только в хорошо себя зарекомендовавшие и проверенные компании. Самым важным условием заполнения декларации 3-НДФЛ является правильность.

Только при отсутствии ошибок и недочетов налоговая служба примет данный документ. Потому стоит осуществлять заполнение максимально внимательно – это позволит сэкономить время и средства.

Как заполнить 3-ндфл правильно?

В основном здесь проставляется число «760», обозначающее иное физическое лицо, декларирующее свои доходы или претендующее на налоговый вычет. Но могут быть и другие варианты:

- 720 – индивидуальный предприниматель.

- 730 – лица, занимающиеся частной практикой, в т.ч. нотариусы.

- 740 – адвокаты, являющиеся учредителями адвокатского кабинета.

- 770 – индивидуальный предприниматель, являющийся главой крестьянского хозяйства.

7. «Код по ОКАТО». О нем мы уже говорили выше. Узнать его тоже довольно легко.

Он также размещен на стендах информации в отделении налоговой инспекции. 8. Далее идут поля для внесения персональной информации о налогоплательщике: ФИО, контактный телефон. 9. Затем первая страница титульного листа делится на две колонки.

Заполнять нужно только левую часть.

Налоговая декларация по форме 3-ндфл

Если данный вид декларации подается не впервые, могут понадобиться данные прошлых лет. Их можно узнать либо у налогового инспектора, либо из предыдущей 3-НДФЛ. Что получим после заполнения Когда все данные внесены в программу, нужно нажать кнопку «Сохранить» и выбрать место хранения. После этого можно предварительно просмотреть, что получилось, применив соответствующую кнопку. А после – вывести на печать. В любой момент можно исправить данные, если нашли ошибку. Программа сама посчитает суммы налога к уплате или возврату и заполнит итоговые разделы. На печать выведутся только те листы, которые необходимы. Вам останется только подписать, проставить дату и предоставить документы в налоговый орган. Послесловие В завершение хочется посоветовать не бояться такого документа, как декларация 3-НДФЛ.

Как заполнить за 2013 год, мы рассмотрели для примера.

Декларация 3-ндфл: как заполнить правильно

- Получение выигрышей и подарков от людей, не являющихся близкими родственниками.

- Получение дохода от предпринимательской, адвокатской, нотариальной и т.п. деятельности.

- Получение прибыли по гражданско-правовым договорам (например, сдача жилья).

- Получение налогового вычета. В каком виде можно заполнять и подавать 3-НДФЛ В настоящий момент есть несколько вариантов заполнения документа. Это можно сделать от руки на специальных бланках. Их можно приобрести в ФНС или распечатать на принтере. Можно самостоятельно «набить» на компьютере, а после вывести на печать. Кроме того, существует специализированное ПО, помогающее в заполнении. В данном случае необходимо внести исходные данные, все подсчеты программа выполнит сама, а у вас на руках появится готовая декларация 3-НДФЛ. Как заполнить – дело вкуса и умений.

Где лучше заполнить декларацию 3-ндфл в 2018 году

Образец заполнения 3-НДФЛ в 2018 году Помощь в заполнении декларации 3-НДФЛ вам окажет программа «Декларация», которую можно скачать на сайте Федеральной налоговой службы. Если вы заполняете 3-НДФЛ от руки, текстовые и числовые поля (ИНН, дробные поля, суммы и тп.) пишите слева направо, начиная с крайней левой ячейки или края, заглавными печатными символами. Если после заполнения поля остаются пустые ячейки - в них ставятся прочерки. У пропущенного пункта ставятся прочерки во всех ячейках напротив него. При заполнении декларации нельзя допускать ошибок и исправлений, используются только черные или синие чернила. Если 3-НДФЛ заполняется на компьютере, то числовые значения выравниваются по правому краю.

Печатать следует шрифтом Courier New с выставленным размером от 16 до 18.

Можно ли заполнить 3 ндфл в налоговой

Инструкция по заполнению 3-НДФЛ. Титульный лист Шапка В пункте «ИНН» на титульном и других заполняемых листах указывается идентификационный номер налогоплательщика - физического лица или фирмы. В пункте «Номер корректировки» проставляется 000, если декларация подается первый раз в этом году. Если нужно сдать исправленный документ, то в разделе пишется 001. «Налоговый период (код)» - промежуток времени, за который отчитывается человек. Если вы отчитываетесь за год - поставьте код 34,первый квартал - 21, полугодие - 31, девять месяцев - 33. «Отчетный налоговый период» – в этом пункте укажите только предыдущий год, доход за который вы хотите задекларировать. В поле «Представляется в налоговый орган (код)» прописывается 4-значный номер налогового органа, в котором подающий документы состоит на налоговом учете. Первые две цифры - номер региона, а последние - код инспекции.

Можно ли в налоговой заполнить 3 ндфл

По закону каждый гражданин может вернуть часть ранее уплаченного государству налога, на покрытие расходов на обучение, лечение, покупку недвижимости или выплату ипотечного кредита. Подавать документы на получение вычета можно в любой день после завершения года, в котором были потрачены деньги. Вычет можно получить в течение трех лет. При продаже квартиры или машины, которые были в собственности менее 3 лет, заполните титульный лист, лист А, лист Д2 и разделы 1 и 2 декларации 3-НДФЛ. Для выплаты налога со сдачи квартиры в аренду заполнить нужно только титульный лист, лист А и разделы 1 и 2. При покупке квартиры можно получить налоговый вычет - заполните титульный лист, лист А, лист Д1 и разделы 1 и 2. Такие же страницы заполните для возврата НДФЛ при оплате ипотечного кредита.

20.03.2019, Сашка Букашка

С 18 февраля 2018 года вступил в силу приказ ФНС России от 25.10.2017 N ММВ-7-11/822@, которым внесены изменения в форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ). Указанные изменения действуют и в 2019 года для декларирования доходов, полученных в 2018 году. Рассмотрим, как заполнить форму с учетом новых требований.

НДФЛ - налог на доходы физических лиц, которые платят государству работающие граждане, а - это декларация, которую подают в налоговую службу получающие доход в России люди. В этой статье описано как заполнить декларацию 3-НДФЛ, и для чего она нужна.

Кому нужно подавать налоговую декларацию 3-НДФЛ

Декларация подается при получении дохода, с которого необходимо выплатить НДФЛ, а также для возврата части налога, ранее выплаченного государству. 3-НДФЛ подают:

- Индивидуальные предприниматели (ИП), адвокаты, нотариусы и другие специалисты, которые зарабатывают на хлеб частной практикой. Этих людей объединяет то, что они самостоятельно рассчитывают налоги и платят их в бюджет.

- Налоговые резиденты, которые получили доход в других государствах. К налоговым резидентам относят тех граждан, кто фактически живет на территории России минимум 183 дня в году.

- Граждане, получившие доход от продажи имущества: машины, квартиры, земельного участка и т.д.

- Лица, получившие доход по , договору гражданско-правового характера или от сдачи квартиры в аренду.

- Везунчики, выигравшие в лотерею, в игровых автоматах или тотализаторах, тоже должны уплатить налог со своего выигрыша.

- При необходимости получить налоговый вычет: , за , и так далее.

Не путайте этот документ со . Они называются похоже и обычно идут в одном комплекте документов, но все же это разное.

Куда подавать декларацию 3-НДФЛ

Декларация подается в налоговую службу по месту постоянной или временной регистрации (прописки). Она сдается лично или отправляется почтой. Подать декларацию в налоговую службу можно также через интернет. Чтобы заполнить 3-НДФЛ онлайн, получите в любом отделении налоговой службы логин и пароль для входа в личный кабинет налогоплательщика. Для получения логина и пароля придите лично и не забудьте паспорт.

Сроки подачи 3-НДФЛ в 2019 году

В 2019 году декларация о налоге на доход физического лица по форме 3-НДФЛ подается до 30 апреля. Если налогоплательщик заполнил и сдал отчет до вступления в силу поправок в бланк, ему не нужно сдавать сведения повторно по новой форме. Если нужно заявить вычет, то подать декларацию можно в любой момент года.

Образец заполнения 3-НДФЛ в 2019 году

Помощь в заполнении декларации 3-НДФЛ вам окажет программа «Декларация», которую можно скачать на сайте Федеральной налоговой службы. Если вы заполняете 3-НДФЛ от руки, текстовые и числовые поля (ИНН, дробные поля, суммы и тп.) пишите слева направо, начиная с крайней левой ячейки или края, заглавными печатными символами. Если после заполнения поля остаются пустые ячейки - в них ставятся прочерки. У пропущенного пункта ставятся прочерки во всех ячейках напротив него.

При заполнении декларации нельзя допускать ошибок и исправлений, используются только черные или синие чернила. Если 3-НДФЛ заполняется на компьютере, то числовые значения выравниваются по правому краю. Печатать следует шрифтом Courier New с выставленным размером от 16 до 18. Если вам не хватило одной страницы раздела или листа 3-НДФЛ для отражения всей информации используйте необходимое количество дополнительных страниц того же раздела или листа.

Суммы прописываются с указанием копеек, кроме суммы НДФЛ, которая округляется до полных рублей - если в сумме менее 50 копеек, то они отбрасываются, начиная с 50 копеек и выше - округляются до полного рубля. Доходы или расходы в иностранной валюте пересчитываются в рубли по курсу Центрального Банка РФ на дату фактического получения доходов или осуществления расходов. После заполнения необходимых страниц декларации не забудьте пронумеровать страницы в поле «Стр.», начиная с 001 до необходимой по порядку. Все данные, занесенные в декларацию, должны быть подтверждены документами, копии которых приложите к декларации. Для перечисления документов, приложенных к 3-НДФЛ, можно составить специальный реестр.

Инструкция по заполнению 3-НДФЛ. Титульный лист

Шапка

В пункте «ИНН» на титульном и других заполняемых листах указывается идентификационный номер налогоплательщика - физического лица или фирмы. В пункте «Номер корректировки» проставляется 000, если декларация подается первый раз в этом году. Если нужно сдать исправленный документ, то в разделе пишется 001. «Налоговый период (код)» - промежуток времени, за который отчитывается человек. Если вы отчитываетесь за год - поставьте код 34,первый квартал - 21, полугодие - 31, девять месяцев - 33. «Отчетный налоговый период» – в этом пункте укажите только предыдущий год, доход за который вы хотите задекларировать. В поле «Представляется в налоговый орган (код)» прописывается 4-значный номер налогового органа, в котором подающий документы состоит на налоговом учете. Первые две цифры - номер региона, а последние - код инспекции.

Сведения о налогоплательщике

В пункте «Код страны» отмечается код страны гражданства заявителя. Код указывается по Общероссийскому классификатору стран мира. Код России - 643. Человек без гражданства отмечает 999. «Код категории налогоплательщика» (приложение №1 к порядку заполнения 3-НДФЛ):

- ИП - 720;

- нотариус и другие лица, которые занимаются частной практикой - 730;

- адвокат - 740;

- физические лица - 760;

- фермер - 770.

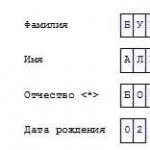

Поля «Фамилия», «Имя», «Отчество», «Дата рождения», «Место рождения» заполняются точно по паспорту или другому документу, удостоверяющему личность.

Сведения о документе, удостоверяющем личность

Пункт «Код вида документа» (приложение № 2 к порядку заполнения 3-НДФЛ) заполняется одним из выбранных вариантов:

- Паспорт гражданина РФ - 21;

- Свидетельство о рождении - 03;

- Военный билет - 07;

- Временное удостоверение, выданное взамен военного билета - 08;

- Паспорт иностранного гражданина - 10;

- Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу - 11;

- Вид на жительство в РФ - 12;

- Удостоверение беженца - 13;

- Временное удостоверение личности гражданина РФ - 14;

- Разрешение на временное проживание в РФ - 15;

- Свидетельство о предоставлении временного убежища в РФ - 18;

- Свидетельство о рождении, выданное уполномоченным органом иностранного государства - 23;

- Удостоверение личности военнослужащего РФ/Военный билет офицера запаса - 24;

- Иные документы - 91.

Пункты « », «Дата выдачи», «Кем выдан» заполняются строго по документу, удостоверяющему личность. В «Статусе налогоплательщика» цифра 1 означает налогового резидент РФ, 2 – нерезидента России (проживший менее 183 дня в РФ в году декларации доходов).

Телефон налогоплательщика

В новой форме 3-НДФЛ удалены поля для указания адреса налогоплательщика. Теперь эти сведения в бланке указывать не нужно. Достаточно просто заполнить поле «Номер контактного телефона». Телефон указывается или мобильный, или городской, при необходимости, с кодом города.

Подпись и дата

На титульном листе укажите общее количество заполненных страниц и число приложений - подтверждающих документов или их копий. В левой нижней части первой страницы налогоплательщик (цифра 1) или его представитель (цифра 2) подписывают документ и указывают дату подписания. Представителю нужно приложить к декларации копию документа, подтверждающего полномочия.

3 главные ошибки в 3-НДФЛ, которые мы обычно допускаем

Комментарий эксперта специально для сайта Сашки Букашки:

Евдокия Авдеева

СтройЭнергоРесурс, главный бухгалтер

Наиболее частные ошибки можно разделить на три группы:

- Технические ошибки. Например, налогоплательщик забывает поставить подпись на необходимых листах или пропускает листы. Также налоговая откажет в предоставлении вычетов без подтверждающих документов. Затраты покупку имущества, на лечение, обучение, страхование должны подтверждаться договорами и платежными документами.

- Некорректное заполнение или неполное заполнение данных. «Топ» таких недочетов:

- на титульном листе в строке «номер корректировки» при первичной подачи декларации ставится 1, а надо 0;

- неправильный код ОКТМО.

Подобные недочеты не так страшны, и в худшем случае они приведут к отказу в приеме декларации. А вот неполное заполнение некоторых данных может привести к тому, что налоговая «неправильно вас поймет», и вместо того чтобы предоставить вычет, потребует заплатить налог.

Например, в случае если налогоплательщик в разделе «Доходы, полученные в РФ» не укажет сумму дохода, сумму налога исчисленного и сумму налога удержанного, то вместо возврата налога налогоплательщик исчислит его себе к доплате.

- Незнание законов и правил применения вычета. Например, гражданин заплатил за обучение в 2017 году, но хочет получить вычет за 2018 год. Однако налоговая льгота предоставляется именно за тот год, когда заявитель заплатил за обучение, медицинское обслуживание или иные услуги.

Заполнение 3-НДФЛ при декларировании доходов и оформлении налогового вычета

Порядок заполнения 3-НДФЛ зависит от того, для какого именно случая вы подаете декларацию. Бланк декларации содержит 19 листов, из которых заполнить нужно необходимые лично вам.

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке (001)»;

- лист А «Доходы от источников в Российской Федерации»;

- лист Б «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)»;

- лист В «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики»;

- лист Г «Расчет суммы доходов, не подлежащей налогообложению»;

- лист Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества»;

- лист Д2 «Расчет имущественных налоговых вычетов по доходам от продажи имущества (имущественных прав)»;

- лист Е1 «Расчет стандартных и социальных налоговых вычетов»;

- лист Е2 «Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса РФ»;

- лист Ж «Расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации»;

- лист З «Расчет налогооблагаемого дохода от операций с ценными бумагами и операций с производными финансовыми инструментами»;

- лист И «Расчет налогооблагаемого дохода от участия в инвестиционных товариществах».

Помимо выплаты НДФЛ декларация пригодится, чтобы получить налоговый вычет. По закону каждый гражданин может вернуть часть ранее уплаченного государству налога, на покрытие расходов на обучение, лечение, покупку недвижимости или выплату ипотечного кредита. Подавать документы на получение вычета можно в любой день после завершения года, в котором были потрачены деньги. Вычет можно получить в течение трех лет.

Налог на доходы физических лиц, как правило, уплачивается автоматически – он удерживается с заработной платы. Но в ряде случаев физические лица должны самостоятельно рассчитать сумму налога и подать в налоговый орган декларацию по налогу на доходы физических лиц (форма 3-НДФЛ).

С 01.01.2019 стартовала декларационная кампания 2019 года, а это означает, что физическим лицам необходимо отчитаться о полученных в 2018 году доходах до 30.04.2019 .

Напоминаем, что представить декларацию 3-НДФЛ следует:

- при получении дохода от продажи имущества (например, квартиры, находившейся в собственности менее минимального срока владения), от реализации имущественных прав (переуступка права требования);

- при получении в дар недвижимого имущества, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

- при получении вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

- при получении выигрыша от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб., а также от организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам;

- при получении дохода от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2018 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

При этом, представление налоговой декларации не означает необходимость незамедлительной оплаты налога. Исчисленный в декларации налог к уплате необходимо уплатить не позднее 15.07.2019.

На граждан, представляющих налоговую декларацию за 2018 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации – 30 апреля 2019 года - не распространяется

Такие декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

При этом налогоплательщик, заявивший в налоговой декларации за 2018 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный срок - не позднее 30 апреля 2019 года.

Обращаем внимание, что штраф за непредставление декларации в срок - 5 % не уплаченной в срок суммы налога за каждый месяц, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Штраф за неуплату НДФЛ - 20% от суммы неуплаченного налога.

Для заполнения налоговой декларации по доходам 2018 года наиболее удобно использовать специальную компьютерную программу «Декларация» , которая находится в свободном доступе на сайте ФНС России и поможет вам правильно ввести данные из документов, автоматически рассчитает необходимые показатели, проверит правильность исчисления вычетов и суммы налога, а также сформирует документ для предоставления в налоговый орган.

Также для пользователей сервиса доступно заполнение налоговой декларации по НДФЛ онлайн в интерактивном режиме без скачивания программы по заполнению с возможностью последующего направления сформированной декларации, подписанной усиленной неквалифицированной электронной подписью (которую можно скачать и установить непосредственно из «Личного кабинета»), а также прилагаемого к налоговой декларации комплекта документов в налоговый орган в электронной форме непосредственно с сайта ФНС России.

Для удобства граждан, желающих сдать налоговую декларацию, до окончания декларационной кампании (до 30 апреля 2019 года) изменяется график работы налоговых инспекций (в том числе по субботам), обеспечивается работа дополнительных консультационных пунктов и телефонов «горячей линии», проводятся «Дни открытых дверей», семинары и тренинги для налогоплательщиков – физических лиц и т.д.

Информация ниже зависит от вашего региона (77 город Москва )

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Режим работы операционных залов всех налоговых инспекций в период проведения декларационной кампании (с 01.01.2019 по 30.04.2019)

| Пн. | 9.00-18.00 |

| Вт. | 9.00-20.00 |

| Ср. | 9.00-18.00 |

| Чт. | 9.00-20.00 |

| Пт. | 9.00-16.45 |

| Сб. | 10.00-15.00 (1-я и 3-я каждого месяца) |

| Вс. | Выходной |

Дни открытых дверей по информированию граждан о налоговом законодательстве и порядке заполнения налоговых деклараций по форме 3-НДФЛ

| ДАТА ПРОВЕДЕНИЯ | ВРЕМЯ ПРОВЕДЕНИЯ | МЕСТО ПРОВЕДЕНИЯ |

|---|---|---|

| 4,5 апреля 2019 года | 09.00-20.00 |